ING. ECONOMICA

martes, 29 de mayo de 2012

lunes, 6 de febrero de 2012

Unidad 1 :

Fundamentos de ingeniería económica, valor del dinero a través del tiempo y frecuencia de capitalización de Interés.

1.1 Importancia de la ingeniería económica.

1.1.1 La ingeniería económica en la toma

de decisiones.

1.1.2 Tasa de interés y tasa de rendimiento.

1.1.3 Introducción a las soluciones por

computadora.

1.1.4 Flujos de efectivo: estimación y

diagramación.

1.2 El valor del dinero a través del tiempo.

1.2.1 Interés simple e interés compuesto.

1.2.2 Concepto de equivalencia.

1.2.3 Factores de pago único.

1.2.4 Factores de Valor Presente y

recuperación de capital.

1.2.5 Factor de fondo de amortización y

cantidad compuesta.

1.3 Frecuencia de capitalización de interés.

1.3.1 Tasa de interés nominal y efectiva.

1.3.2 Cuando los periodos de interés

coinciden con los periodos de pago.

1.3.3 Cuando los periodos de interés son

menores que los periodos de pago.

1.3.4 Cuando los periodos de interés son

mayores que los periodos de pago.

1.3.5 Tasa de interés efectiva para

capitalización continúa.

|

BITACORA

|

||

|

Materia

|

Ing.

Económica

Carrera ingeniería en gestión empresarial

|

|

|

Objetivo

general de el ingeniero en gestión

empresarial

|

||

|

Alumno

|

Eduardo

Hernández ríos

|

|

|

Unidad 1

|

eeeeqwe

|

|

|

Desarrollo de

la unidad

|

||

|

Presentación informal

|

PRESENTACIÒN

INFORMAL

NOMBRE: EDUARDO HERNANDEZ RIOS

Estudio la carrera de Ing. En

gestión empresarial actualmente estudio el 4to semestre

Tengo la edad de 21 años nacido en

Villahermosa tabasco el 11 de febrero de 1991 pasatiempos me gusta escuchar

música e ir al cine

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

BITACORA

|

||

|

Materia

|

INGENIERÍA ECONÓMICA

|

|

|

Objetivo

general de el ingeniero en gestión

empresarial

|

||

|

Alumno

|

Eduardo

Hernández ríos

|

|

|

UNIDAD 1

|

Fundamentos de ingeniería económica, valor del dinero a través el tiempo

y frecuencia de capitalización de Interés

|

|

|

Desarrollo de

la unidad

|

||

|

|

1-Explique

que es la ingeniería económica y la

importancia de esta para los ingenieros

y otros profesionistas

Un buen gestor se preocupa por las decisiones que toma diariamente

porque afectan el futuro; por lo que debe contar con las herramientas que le

proporciona la Ingeniería Económica ya que es la disciplina que estudia los

aspectos económicos de la ingeniería; implica la evaluación sistemática de los

costos y beneficios de los proyectos presupuestos por la empresa.

|

|

|

|

2-Señalar la

importancia de la ingeniería económica en la toña de decisiones

2-Señalar

la importancia de la ingeniería económica en la toña de decisiones

En el mundo globalizado en el que vivimos en la actualidad, la toma de

decisiones es primordial para la competitividad de las empresas; por lo que la

Ingeniería Económica es necesaria por dos razones fundamentales, según lo

expresa el Autor Gabriel Baca Urbina en su libro Fundamentos de Ingeniería Económica:

·

Proporciona las

herramientas analíticas para tomar mejores decisiones económicas.

·

Esto se logra al

comparar las cantidades de dinero que se tienen en diferentes periodos de

tiempo, a su valor equivalente en un solo instante de tiempo, es decir, toda su

teoría está basada en la consideración de que el valor del dinero cambia a

través del tiempo.

|

|

|

|

3-Explique el

flujo de efectivo y su diagrama

Esquemas de flujos de efectivo.

·

Para evaluar las

alternativas de gastos de capital, se deben determinar las entradas y salidas

de efectivo.

·

Para la información

financiera se prefiere utilizar los flujos de efectivo en lugar de las cifras

contables, debido a que estos son los que reflejan la capacidad de la empresa

para pagar cuentas o comprar activos.

Los esquemas

de flujo de efectivo se clasifican en:

·

Ordinarios

·

No ordinarios

·

Anualidad

·

Flujo mixto

FLUJOS DE EFECTIVO ORDINARIOS: Consiste en una salida seguida por

una serie de entradas de efectivo:

FLUJOS DE EFECTIVO NO ORDINARIOS: Se dan entradas y salidas

alternadas. Por ejemplo la compra de un activo genera un desembolso inicial y

una serie de entradas, se repara y vuelve a generar flujos de efectivo

positivos durante varios años.

ANUALIDAD (A): Es una serie de flujos de efectivo iguales de

fin de periodo (generalmente al final de cada año). Se da en los flujos de tipo

ordinario.

FLUJO MIXTO: Serie de flujos de efectivos no iguales cada

año, y pueden ser del tipo ordinario o no ordinario.

Resumen

Uno de los elementos

fundamentales de la Ingeniería Económica son los flujos de efectivo, pues constituyen la base para evaluar

proyectos, equipo y alternativas de inversión.

El flujo de efectivo es la diferencia entre el total de efectivo que

se recibe (ingresos) y el total de desembolsos (egresos) para un periodo dado

(generalmente un año).

|

|

|

|

4-¿Cómo

debemos entender el valor del dinero a través del tiempo?

Si un individuo guarda un peso en la bolsa y no lo

consume ni lo invierte al final del año tiene un costo de oportunidad dado por

la ganancia que pudo haber obtenido al invertir el peso. Esto nos sugiere que

el valor del dinero no está asignado únicamente por el monto del mismo sino

también por el momento en el que se recibe o se gasta y es por tanto importante reconocer que el

dinero tiene valor a través del tiempo

|

|

|

|

5- Explique

que es la capitalización

La operación que

consiste en invertir o prestar un capital, produciéndonos intereses durante el

tiempo que dure la inversión o el préstamo se llama capitalización. Por lo

contrario la operación en que consiste en devolver un capital que nos han prestado con los correspondientes

intereses se llama amortización

Es el nombre que se le da,

cuando recuperas tu capital después de haberlo invertido, en un negocio o

inversiones

|

|

|

|

6- Explique

que es la equivalencia

Dos sumas son equivalentes (no iguales cuando resulta

indiferente recibir una suma de dinero hoy(va- valor actual) y recibir otra

diferente (VF- valor del futuro) de mayor cantidad transcurrido un periodo expresamos este concepto con la

formula general del interés compuesto

| |

|

7-Explica la diferencia entre interés simple e

interés compuesto

FORMULA:

I = n i P

Donde :

I = Cantidad total de Interés Simple

n = Periodo del préstamo (tiempo) o (vida del préstamo)

i = Tasa de interés (expresada en decimal)

P = Principal

(cantidad de dinero prestada)

Representa el costo del dinero , beneficio o utilidad de un

capital inicial (c,) o principal a una tasa de interés (i) durante un periodo

(t) en el cual los intereses que se obtienen

al final de cada periodo de inversión no

se retiran sino que se reinvierten o añaden al capital inicial es decir, se

capitaliza

|

||

UNIDAD 2

Métodos de evaluación y selección de alternativas. análisis de tasa de rendimiento.

2.1 Método del valor presente.

2.1.1 Formulación de alternativas

mutuamente excluyentes.

2.1.2 Comparación de alternativas con

vidas útiles iguales.

2.1.3 Comparación de alternativas con

vidas útiles diferentes.

2.1.4 Cálculo del costo capitalizado.

2.1.5 Comparación del costo capitalizado

de dos alternativas.

2.2 Método de Valor Anual.

2.2.1 Ventajas y aplicaciones del análisis

del valor anual.

2.2.2 Cálculo de la recuperación de capital

y de valores de Valor Anual.

2.2.3 Alternativas de evaluación mediante

el análisis de Valor Anual.

2.2.4 Valor Anual de una inversión

permanente.

2.3 Análisis de tasas de rendimiento.

2.3.1 Interpretación del valor de una tasa

de rendimiento.

2.3.2 Cálculo de la tasa interna de

rendimiento por el método de Valor

Presente o Valor Anual.

2.3.3 Análisis incremental.

2.3.4 Interpretación de la tasa de

rendimiento sobre la inversión

adicional

Este método se emplea para comparar proyectos con igual vida útil (duración); y su comparación es directa. Si las alternativas se utilizaran en idénticas condiciones, se denominan alternativas de igual servicio y los ingresos anuales tendrán el mismo valor numérico.

El proceso del método del Valor Presente Neto es el mismo que se uso para encontrar el valor de P, es decir la cantidad en el presente.

Ejemplo:

1. Cierta empresa tiene que decidir entre 2 activos (equipos para un proceso de producción). La duración de estos activos se estima en 5 años.

Comentario: observe que el valor de salvamento de cada máquina debe recuperarse después de cada ciclo de vida útil del activo. El VS de la maquina A se recupero en los años 6, 12 y 18; mientras que para la maquina B se recupero en los años 9 y 18.

Directrices de elección para el método del VA:

Desarrollo de la Unidad II

2.1 Método del valor presente.

El método del valor

presente de evaluación de alternativas es muy popular debido a que los gastos o

los ingresos futuros se transforman en dólares equivalentes de ahora. Es decir,

todos los flujos futuros de efectivo asociado con una alternativa se convierten

en dólares presentes. En esta forma, es muy fácil, aún para una persona que no

está familiarizada con el análisis económico, ver la ventaja económica de una

alternativa sobre otra. La comparación de alternativas con vidas iguales

mediante el método del valor presente es directa. Si se utilizan ambas

alternativas con capacidades idénticas para el mismo periodo de tiempo, estas

reciben nombre de alternativas

deservicio igual.

Con frecuencia, los

flujos de efectivo de una alternativa representan solamente desembolsos, es

decir, no se estiman entradas. Por ejemplo, se podría estar interesado en

identificar el proceso cuyo costo inicial, operacional y de mantenimiento

equivalente es más bajo. En otras ocasiones, los flujos de efectivo incluirán

entradas y desembolsos. Las entradas, por ejemplo, podrían provenir de las

ventas de un producto, de los valores de salvamento de equipo o de ahorros

realizables asociados con un aspecto particular de la alternativa. Dado que la

mayoría de los problemas que se considerarán involucran tanto entradas como

desembolsos, estos últimos se representan como flujos negativos de efectivo y

las entradas como positivos. Por lo tanto, aunque las alternativas comprendan

solamente desembolsos, o entradas y desembolsos, se aplican las siguientes

guías para seleccionar una alternativa utilizando la medida de valor del valor

presente:

Una alternativa: Si VP >= 0, la tasa de retorno

solicitada es lograda o excedida y la alternativa es financieramente viable

Dos alternativas o más: Cuando sólo puede escogerse

una alternativa(las alternativas son mutuamente excluyentes), se debe

seleccionar aquella con el valor presente que sea mayor en términos numéricos,

es decir, menos negativo o más positivo, indicando un VP de costos más bajos o

VP más alto de un flujo de efectivo neto de entradas y desembolsos.

En lo sucesivo se utiliza el símbolo VP, en lugar

de P, para indicar la cantidad del valor presente de una alternativa

Ejemplo: Haga una comparación del valor presente de

las máquinas de servicio igual para las cuales se muestran los costos a

continuación, si la i = 10% anual.

TIPO A

|

TIPO B

|

|

Costo inicial (P) $

|

2500

|

3500

|

Costo anual de operación (CAO) $

|

900

|

700

|

Valor de salvamento (VS) $

|

200

|

350

|

Vida (años)

|

5

|

5

|

La solución queda de la siguiente manera

VPA

= -2500 - 900(P/A,10%,5) + 200(P/F,10%,5)

=

-$5787.54

VPB

= -3500 - 700(P/A,10%,5) + 350(P/F,10%,5)

=

-$5936.25

Una agente viajera espera comprar un auto usado este

año y ha estimado la siguiente información: El costo inicial es $10,000; el

valor comercial será de$500 dentro de 4 años; el mantenimiento anual y los

costos de seguro son de$1,500; y el ingreso anual adicional debido a la

capacidad de viaje es de$5,000. ¿Podrá la agente viajera obtener una tasa de

retorno del 20% anual sobre su compra?

Solución: Calcular el VP de la inversión con i = 20%

VP = -10000 + 500(P/F,20%,4) - 1500(P/A,20%,4) +

5000(P/A,20%,4) = -

$698.40

No obtendrá una tasa de retorno del 20% porque

VP es menor que cero.

2.1.1

Formulación de alternativas mutuamente excluyentes.

Proyectos Independientes

Dos o más proyectos son independientes cuando la

aceptación o rechazo de cualquiera de ellos no tiene vinculación con la

aceptación o rechazo de cualquier otro. Por ejemplo:

La compañía BMW está evaluando invertir $ 250.000 y

tiene cinco posibilidades de inversión:

Si el costo de capital de BMW es de 11%, y la vida

útil de los proyectos es de 10 años, cuál o cuáles proyectos se deben seleccionar.

En este caso los proyecto de mayor TIR y VPN

positivo son el Nº 2; Nº 3; Nº 4 y Nº 5, sin embargo no se tiene el dinero

completo para estos 4 proyectos, entonces lo lógico es que se invierta en los

proyectos Nº 3; Nº 5 y Nº 2, en este orden ya que se escogen con base en la

mayor TIR y mayor VPN y con el dinero disponible para invertir.

Proyectos Mutuamente

Excluyentes

Un conjunto de proyectos son mutuamente excluyentes

cuando de un grupo puede ser aceptado uno solo de ellos. En este caso, el

problema se convierte en elegir un solo proyecto, el mejor en el sentido

económico (o rechazarlos todos). Por ejemplo:

La compañía BMW está evaluando determinar el mejor

tamaño de una máquina de proceso para su planta. Cada máquina tiene una vida de

10 años y no tiene valor de salvamento. La compañía dispone de $ 350.000 y el

costo de capital es de 15%, cuál máquina debe seleccionar si tiene seis

posibilidades de inversión:

La máquina extragrande, a pesar de ser aceptable

económicamente no se tiene presupuesto para aceptarla (se excluye). La máquina

económica no se acepta al tener una TIR < 15 % y un VPN < 0.

Si hubiese una solución con máximo VPN y a su vez

con la TIR máxima tendríamos una escogencia a priori, sin embargo no es así.

Por lo tanto hay que buscar una solución por el incremento de la inversión para

las 4 opciones que quedan:

Primero se hará la comparación entre la máquina

Regular y Super y se escogerá una que luego se comparará con la Delux.

Dado que la inversión incremental tiene una TIR

< 15 % y un VPN < 0, entonces se descarta la inversión de la máquina

Super. Nuevamente se compara la regular contra la Delux:

Dado que la inversión incremental tiene una TIR

> 15 % y un VPN > 0, entonces se descarta la inversión de la máquina

Regular. Y ahora se compara la Delux contra la grande:

Dado que la inversión incremental tiene una TIR

< 15 % y un VPN < 0, entonces se descarta la inversión de la máquina

grande. Y se selecciona la máquina Delux.

2.1.2

Comparación de alternativas con vidas útiles iguales.

COMPARACION DE ALTERNATIVAS

CON VIDAS UTILES IGUALES.

Este método se emplea para comparar proyectos con igual vida útil (duración); y su comparación es directa. Si las alternativas se utilizaran en idénticas condiciones, se denominan alternativas de igual servicio y los ingresos anuales tendrán el mismo valor numérico.

El proceso del método del Valor Presente Neto es el mismo que se uso para encontrar el valor de P, es decir la cantidad en el presente.

Ejemplo:

1. Cierta empresa tiene que decidir entre 2 activos (equipos para un proceso de producción). La duración de estos activos se estima en 5 años.

Si la trema de la empresa es del 25 %, ¿Qué activo

recomendaría adquirir?

Solución (miles de pesos):

VPNA = -16 + 4.5 (P/F, 25%, 1) + 5.5 (P/F, 25%, 2) + 6

(P/F, 25%, 3) + 7 (P/F, 25%,4) + 12 (P/F, 25%, 5). VPNA = 0.99136 miles de

pesos.

VPNB = -15 +6.5 (P/F, 25%,1) +7 (P/F, 25%, 2) + 7.5 (P/F, 25 %, 3) + 8 (P/F, 25%, 4) + 12 (P/F, 25%, 5). VPNB = 5.72896 miles de pesos.

Como VPNA > VPNB por lo tanto se recomienda adquirir el activo B.

VPNB = -15 +6.5 (P/F, 25%,1) +7 (P/F, 25%, 2) + 7.5 (P/F, 25 %, 3) + 8 (P/F, 25%, 4) + 12 (P/F, 25%, 5). VPNB = 5.72896 miles de pesos.

Como VPNA > VPNB por lo tanto se recomienda adquirir el activo B.

COMPARACION DE ALTERNATIVAS CON VIDAS IGUALES

Tienen capacidades de alternativas idénticas para

un mismo periodo de tiempo

Guía para seleccionar alternativas:

1. Para una sola alternativa: Si el VP es > o =

a “0”, entonces la Tasa de Interes es lograda o excedida y la alternativa es

financieramente viable.

2. Para 2 o más alternativas: Se selecciona la

alternativa menos negativa o la más positiva.

Comparación de Alternativas con vidas iguales

Ejercicios:

1. Realice una comparación del valor presente de

las maquinas y seleccione lamedor para las cuáles se muestran los costos:

Concepto Eléctrico Gas Solar

Costo inicial 2500 3500 6000

Costo Anual de operaciones 900 700 50

Valor de salvamento 200 350 100

Vida en años 5 5 5

2. Un agente desea comprar un auto y estima: Costo

inicial=$10000, Valor comercial= $500 dentro de 4 años, el mantenimiento anual

y seguro= $1500 y le ingreso anual adicional debido a la capacidad de viaje=

$5000, ¿Podrá el agente obtener una tasa de retorno del 20% anual de su compra

2.1.3

Comparación de alternativas con vidas útiles diferentes.

COMPARACION DE ALTERNATIVAS

CON VIDAS UTILES DIFERENTES.

Al utilizar el método de Valor Presente para comparar alternativas con diferente vida útil,

se aplica lo aprendido en la sección anterior con la siguiente excepción: las

alternativas se deben comparar sobre el mismo número de años. Es decir, el

flujo de caja para un “ciclo” de una alternativa debe multiplicarse por el

mínimo común múltiplo de años para que el servicio se compare sobre la misma

vida útil de cada alternativa.

Por ejemplo, si se desea comparar alternativas que

tienen una vida útil de 3 y 2 años, respectivamente, las alternativas deben

compararse sobre un periodo de 6 años suponiendo la reinversión al final de

cada ciclo de vida útil. Es importante recordar que cuando una alternativa

tiene un valor Terminal de salvamento, este debe también incluirse y

considerarse como un ingreso en el diagrama de flujo de caja en el momento que

se hace la reinversión.

Ejemplo 1: un superintendente de planta trata de

decidirse por una de dos maquinas, detalladas a continuación:

Determine cual se debe seleccionar con base en una

comparación de Valor Presente utilizando una tasa de interés del 15%.

Solución: Puesto qué las maquinas tienen una vida útil

diferente, deben compararse sobre su mínimo común múltiplo de años, el cual es

18 años para este caso. El diagrama de flujo de caja se muestra en la fig.

3.1.2. A.

.

Comentario: observe que el valor de salvamento de cada máquina debe recuperarse después de cada ciclo de vida útil del activo. El VS de la maquina A se recupero en los años 6, 12 y 18; mientras que para la maquina B se recupero en los años 9 y 18.

2.1.4 Cálculo

del costo capitalizado.

El costo capitalizado (CC) se

refiere al valor presente de un proyecto cuya vida útil se supone durará para

siempre. Algunos proyectos de obras públicas tales como diques, sistemas de

irrigación y ferrocarriles se encuentran en esta categoría. Además, las

dotaciones permanentes de universidades o de organizaciones de caridad se

evalúan utilizando métodos de costo capitalizado. En general, el procedimiento

seguido al calcular el costo capitalizado de una secuencia infinita de flujos

de efectivo es el siguiente:

Trace un diagrama de flujo de efectivo que muestre todos los costos y/o

ingresos no recurrentes (una vez) y por lo menos dos ciclos de todos los costos

y entradas recurrentes (periódicas).

Encuentre el valor presente de todas las cantidades no recurrentes.

Encuentre el valor anual uniforme equivalente (VA) durante un ciclo de

vida de todas las cantidades recurrentes y agregue esto a todas las demás

cantidades uniformes que ocurren en los años 1 hasta el infinito, lo cual

genera un valor anual uniforme equivalente total (VA).

Divida el VA obtenido en el paso 3 mediante la tasa de interés “i” para

lograr el costo capitalizado.

Agregue el valor obtenido en el paso 2 al valor obtenido en el paso 4.

El propósito de empezar la solución

trazando un diagrama de flujo de efectivo debe ser evidente. Sin embargo, el diagrama

de flujo de efectivo es probablemente más importante en los cálculos de costo

capitalizado que en cualquier otra parte, porque éste facilita la

diferenciación entre las cantidades no recurrentes y las recurrentes o

periódicas.

Costo capitalizado = VA / i ó VP =

VA / i ; P = A / i

Ejemplo: Calcule el costo

capitalizado de un proyecto que tiene un costo inicial de $150,000 y un costo

de inversión adicional de $50,000 después de 10 años. El costo anual de

operación será de $5,000 durante los primeros 4 años y $8,000 de allí en

adelante. Además se espera que haya un costo de adaptación considerable de tipo

recurrente por $15000 cada 13 años. Suponga que i = 15 % anual.

P1 = -150,000 -

50,000(P/F,15%,10[0.2472]) = -$162,360.00

A1 = -15,000(A/F,15%,13[0.02911] =

-$436.65

P2 = -436.65 / 0.15 = -$2911.00

P3 = 5,000 / 0.15 = -$33,333.33

P4 = -3,000 / 0.15 (P/F,15%,4[0.5718]) = -$11,436.00

VP = P1 + P2 + P3 + P4 = -$210,040.33

Actualmente hay dos lugares en

consideración para la construcción de un puente que cruce el río Ohio. El lado

norte, que conecta una autopista estatal principal haciendo una ruta circular

interestatal alrededor de la ciudad, aliviaría en gran medida el tráfico local.

Entre las desventajas de éste lugar se menciona que el puente haría poco para

aliviar la congestión de tráfico local durante las horas de congestión y

tendría que ser alargado de una colina a otra para cubrir la parte más ancha

del río, las líneas del ferrocarril y las autopistas locales que hay debajo.

Por consiguiente, tendría que ser un puente de suspensión. El lado sur

requeriría un espacio mucho más corto, permitiendo la construcción de un puente

de celosía, pero exigiría la construcción de una nueva carretera.

El puente de suspensión tendría un

costo inicial de $30,000,000 con costos anuales de inspección y mantenimiento

de $15,000. Además, el suelo de concreto tendría que ser repavimentado cada 10

años a un costo de $50,000. Se espera que el puente de celosía y las carreteras

cuesten $12,000,000 y tengan costos anuales de mantenimiento de $10,000. Así

mismo, éste tendría que ser pulido cada 10 años a un costo de $45,000. Se

espera que el costo de adquirir los derechos de vía sean de $800,000 para el

puente de suspensión y de $10,300,000 para el puente de celosía. Compare las

alternativas con base en su costo capitalizado si la tasa de interés es de 6%

anual.

Solución:

Alternativa 1: P = 30,000,000 +

800,000; A = 15,000; R1 = 50,000 c/10 años.

Alternativa 2: P = 12,000,000 +

10,300,000; A = 8,000; R1 = 10,000 c/ 3 años; R2 =45,000 c/ 10 años.

VP1 = -30,000,000 - 800,000 -(15,000/0.06) -

((50,000/0.06)(A/F,6%,10)[0.07587]) = -$31,113,225.00

VP2 = -12,000,000 - 10,300,000 -- ((10,000/0.06(A/F,6%,3)[0.31411]) -

((45,000/0.06(A/F,6%,10)[0.07587]) = -$22,542,587.50

Se debe construir el puente de

celosía, puesto que su costo capitalizado es más bajo.

2.1.5

Comparación del costo capitalizado de dos alternativas.

Para comparar dos o más alternativas con base al

costo capitalizado se utiliza el procedimiento del CCT para cada alternativa.

Ya que el costo capitalizado representa el valor presente total de

financiamiento y mantenimiento, dada una alternativa de vida infinita,

las alternativas se compararán para el mismo número de años (es decir,

infinito). La alternativa con el menor CC representará la más económica, a

continuación se dará un ejemplo de esto.

Ejemplo.

Se

consideran 2 lugares para un puente que cruce un río. El sitio norte conecta

una carretera principal con un cinturón vial alrededor de la ciudad y

descongestionaría el tráfico local. Las desventajas de este sitio son que

prácticamente no solucionaría la congestión del tráfico local durante las horas

de mayor afluencia y tendría que extenderse de una colina para abarcar la parte

más ancha del río, la vía férrea y las carreteras locales que pasan por debajo.

Por lo tanto ese puente tendría que ser un puente colgante. El sitio sur

requiere de una distancia mucho más corta, lo que permite la construcción de un

puente de armadura, pero sería necesario construir una nueva carretera.

El

puente colgante tendría un costo inicial de de $ 30 millones con costos anuales

de inspección y mantenimiento de $ 15 000. Además, la plataforma de concreto

tendría que recubrirse cada 10 años a un costo de $ 50 000. Se espera que el

puente de armadura y las carreteras cercanas tengan un costo de $ 12 millones y

un costo anual de mantenimiento de $ 8 000. Cada 3 años se debería pintar el

puente a un costo de $ 10 000. Además, cada 10 años habría que limpiarlo con

arena a presión y pintarlo a un costo de $ 45 000. Se espera que el costo del

derecho de vía para el puente colgante sea de $ 8 000 y para el puente de

armadura sea de $ 10.3 millones. Compare las alternativas en base a su costo

capitalizado, si la tasa de interés es del 6 %.

Conclusión: se seleccionó el puente de armadura

porque tiene un costo menor.

2.2 Método de

Valor Anual.

La aceptación o rechazo de un proyecto en el cual

una empresa piense en invertir, depende de la utilidad que este brinde en el

futuro frente a los ingresos y a las tasas de interés con las que se evalué.

En artículos anteriores se han tratado los

fundamentos teóricos de las matemáticas financieras y su aplicación en la

evaluación de proyectos organizacionales, teniendo claros estos principios se

puede llevar a cabo una valoración más profunda del mismo y compararlo con

otros utilizando las herramientas que sean comunes a los proyectos que van a

analizarse y que a su vez pueda medir las ventajas o desventajas de estos.

Alternativa Simple. Esta debe aplicarse cuando se

evalúa y se tiene que decidir si un proyecto individual es o no conveniente

Las principales herramientas y metodologías que se

utilizan para medir la bondad de un proyecto son:

ü CAUE:

Costo Anual Uniforme Equivalente.

ü VPN:

Valor Presente Neto.

ü VPNI:

Valor Presente Neto Incremento.

ü TIR:

Tasa Interna de Retorno.

ü TIRI:

Tasa Interna de Retorno Incremental.

ü B/C:

Relación Beneficio Costo.

ü PR:

Período de Recuperación.

ü CC:

Costo Capitalizado.

Todos y cada uno de estos instrumentos de análisis

matemático financiero debe conducir a tomar idénticas decisiones económicas, lo

única diferencia que se presenta es la metodología por la cual se llega al

valor final, por ello es sumamente importante tener las bases matemáticas muy

claras para su aplicación.

En ocasiones utilizando una metodología se toma una

decisión; pero si se utiliza otra y la decisión es contradictoria, es porque no

se ha hecho una correcta utilización de los índices.

En la aplicación de todas las metodologías se deben

tener en cuenta los siguientes factores que dan aplicación a su estructura

funcional:

Ø C:

Costo inicial o Inversión inicial.

Ø K:

Vida útil en años.

Ø S:

Valor de salvamento.

Ø CAO:

Costo anual de operación.

Ø CAM:

Costo anual de mantenimiento.

Ø IA:

Ingresos anuales.

2.2.1 Ventajas y

aplicaciones del análisis del valor anual.

El VA es el valor anual uniforme equivalente

de todos los ingresos y desembolsos, estimados durante el ciclo de vida

del proyecto. El VA es el equivalente de los valores VP y VF en la

TMAR para n años. Los tres valores se pueden calcular uno a partir del

otro:

VA=

VP (A/P, i, n) = VF (A/F, i, n)

Cuando

todas las estimaciones del flujo de efectivo se convierten a un VA, este valor

se aplica a cada año del ciclo de vida y para cada ciclo de vida adicional.

El

VA debe calcularse exclusivamente para un ciclo de vida. Por lo

tanto, no es necesario emplear el MCM de las vidas.

Supuestos fundamentales del método del VA:

Ø Cuando las alternativas que se comparan tienen vidas

diferentes, se establecen los siguientes supuestos en el método:

ü Los servicios proporcionados son necesarios al menos

durante el MCM de las alternativas de vida.

ü La alternativa elegida se repetirá para

los ciclos de vida subsiguientes.

ü Todos los flujos de efectivo tendrán los mismos

valores calculados en cada ciclo de vida.

Para la suposición 1, el periodo de tiempo puede

ser el futuro indefinido. En la tercera suposición, se espera que todos los

flujos de efectivo cambien exactamente con la tasa de inflación. Si ésta no

fuera una suposición razonable, deben hacerse estimaciones nuevas de los flujos

de efectivo para cada ciclo de vida.

El método del VA es útil en estudios de reemplazo

de activos y de tiempo de retención para minimizar costos anuales globales,

estudios de punto de equilibrio y decisiones de fabricar o comprar, estudios

relacionados con costos de fabricación o producción, en lo que la medida

costo/unidad o rendimiento /unidad constituye el foco de atención.

Valor

de salvamento S. valor terminal estimado de los activos al final de su vida útil.

Tiene un valor de cero si no se anticipa ningún valor de salvamento y es

negativo si la disposición de los activos tendrá un costo monetario. S es el

valor comercial al final del periodo de estudio. Cantidad anual A. costos

exclusivos para alternativas de servicio. El valor anual para una alternativa

está conformado por dos elementos: la recuperación del capital para la

inversión inicial P a una tasa de interés establecida y la cantidad anual

equivalente A. RC y A son negativos porque representan costos. A se determina a

partir de los costos periódicos uniformes y cantidades no periódicas. Los

factores P/A y P/F pueden ser necesarios para obtener una cantidad presente y,

después, el factor A/P convierte esta cantidad en el valor A.

La

recuperación de capital es el costo anual equivalente de la posesión del activo

más el rendimiento sobre la inversión inicial. A/P se utiliza para convertir P

a un costo anual equivalente. Si hay un valor de salvamento positivo anticipado

S al final de la vida útil del activo, su valor anual equivalente se elimina

mediante el factor A/F.

2.2.2 Cálculo de

la recuperación de capital y de valores de Valor Anual.

En los cálculos de recuperación del capital es

importante que éstos incluyan la inflación. Dado que las UM futuras (valores

corrientes) tienen menos poder de compra que las UM de hoy (valores

constantes), requerimos más UUMM para recuperar la inversión actual. Esto

obliga al uso de la tasa de interés del mercado o la tasa inflada en la fórmula

[25] (C/VA).

Ejercicio 130 (Tasa real, tasa inflada y cálculo de la

anualidad)

Si invertimos hoy UM 5,000 a la tasa real de 15%

cuando la tasa de inflación es del 12% también anual, la cantidad anual de

capital que debe recuperarse durante 8 años en UM corrientes (futuros) de entonces

será:

1º Calculamos la tasa inflada:

i = 0.15; ?? = 0.12; i? =?

[52] i? = 0.15 + 0.12 + 0.15(0.12) = 0.288

2º Calculamos la cantidad anual a ser recuperada:

VA = 5,000; i? = 0.288; n = 8; C =?

Respuesta:

La cantidad anual que debe recuperarse considerando la

tasa real incluida la inflación es UM 1,659.04

2.2.3

Alternativas de evaluación mediante el análisis de Valor Anual.

La evaluación de

proyectos por medio de métodos matemáticos- Financieros es una herramienta de

gran utilidad para la toma de decisiones por parte de los administradores

financieros, ya que un análisis que se anticipe al futuro puede evitar posibles

desviaciones y problemas en el largo plazo.

La alternativa elegida posee el menor costo anual

equivalente o el mayor ingreso equivalente.

Directrices de elección para el método del VA:

Para alternativas mutuamente exclusivas, calcule el

VA usando la TMAR:

Una alternativa: VA ≥ 0, la TMAR se alcanza o se

rebasa.

Dos o más alternativas:

Se elige el costo mínimo o el ingreso máximo

reflejados en el VA.

Si los proyectos son independientes, se calcula el

VA usando la TMAR. Todos los proyectos que satisfacen la relación VA ≥ 0 son

aceptables.

2.2.4 Valor

Anual de una inversión permanente.

Esta sección es acerca del valor anual equivalente

del costo capitalizado que sirve para evaluación de proyectos del sector

público, exigen la comparación de alternativas de vidas con tal duración que

podrían considerarse infinitas en términos del análisis económico. En este tipo

de análisis, el valor anual de la inversión inicial constituye el interés anual

perpetuo ganado sobre la inversión inicial, es decir, A =Pi,

Los flujos de efectivo periódicos a intervalos

regulares o irregulares se manejan exactamente como en los cálculos

convencionales del VA; se convierten a cantidades anuales uniformes

equivalentes A para un ciclo. Se suman los valores de “A” a la

cantidad RC para determinar el VA total.

2.3 Análisis de

tasas de rendimiento.

La medida de valor económico citada más

frecuentemente para un proyecto es la tasa de rendimiento. Otros nombres que se

le dan son: tasa interna de rendimiento (TIR), retorno sobre la inversión e

índice de rentabilidad. La determinación se consigue mediante funciones en una

hoja de cálculo.

En algunos Casos, más de un valor de TIR puede

satisfacer la ecuación de VP o VA. De manera alternativa, es posible obtener un

solo valor de TIR empleando una tasa de reinversión establecida de manera

independiente a los flujos de efectivo del proyecto.

2.3.1

Interpretación del valor de una tasa de rendimiento.

La tasa de rendimiento (TR) es la tas pagada sobre el

saldo no pagado del dinero obtenido en préstamos o la tasa ganada sobre el

saldo no recuperado de una inversión

EJERCICIO

7.1 QUE SIGNIFICA UNA TASA DE RENDIMIENTO DEL 100%

R=cuando es el 100% se pierde la inversión

7.2 UN PRETAMO $10.000 ARMONIZADO DURANTE 5 AÑOS CON

UNA TASA DE INTERES DE 10% ANUAL REQUERIRIA ABONO DE $ 2,638PARA TERMINAR DE

PAGARLO EL SALDO INSOLUTO SI EL SE CARGA AL CAPITAL PRINCIPAL EN LOGRAR DE AL

SALDO INSOLUTO

¿Cuál sería el balance después de 5 años si los mismos

pagos $2,638 se hicieran cada año?

R=balance = $10.000(1.50)-5(2,638)=$1,810

7.3 CAPITAL PRINCIPAL

R= El pago anual =(10.000)4+(10.000)(0.10)=$3500

B) Saldo absoluto

A=10000(A/P 10%/4)

10000(0.31347)

$3154.70

2.3.2 Cálculo de

la tasa interna de rendimiento por el método de Valor Presente Valor Anual.

Para determinar si la serie de flujo de efectivo de

la alternativa es viable, compare i* (tasa interna de rendimiento) con la TMAR

establecida:

v Si i* ≥ TMAR, acepte

la alternativa como económicamente viable.

v Si i* < TMAR la

alternativa no es económicamente viable.

La base para los cálculos de la ingeniería

económica es la equivalencia, en los términos VP, VF o VA para una

i ≥ 0% establecida. En los cálculos de la tasa de rendimiento, el

objetivo consiste en encontrar la tasa de interés i*a la cual los

flujos de efectivo son equivalentes.

La tasa interna de rendimiento siempre será mayor

que cero si la cantidad total de los ingresos es mayor que la cantidad

total de los desembolsos, cuando se considera el valor del dinero en

el tiempo.

La TIR se expresa:

TIR es la suma de los flujos netos descontados de

cada periodo, desde el origen, considerándose desde el año o periodo 0 (cero o

inicial), hasta el año o periodo n (último).

En donde:

S= sumatoria;

n = es el período;

u = último período;

i = tasa de descuento o interés o rentabilidad o

rendimiento.

Procedimiento:

Para la búsqueda de la tasa de descuento que iguale

los flujos positivos con el (los) negativo(s), se recurre al método de prueba y

error, hasta encontrar la tasa que satisfaga la premisa establecida.

Tradicionalmente, se asigna la tasa intuitivamente

y se aplica a los flujos una y otra vez, hasta que se percibe que el resultado

es cercano al valor del flujo origen (negativos, ya que corresponde a la suma

de egresos que se efectúan durante el proceso de inversión en activos fijos,

diferidos-pre operativos y capital de trabajo inicial), que bien puede ser el

del período "cero" o "uno". Posteriormente, se hace la

interpolación de los valores para encontrar la que corresponda a la TIR. Se

presentan dos ejemplos ilustrativos de la mecánica de cálculo.

2.3.3 Análisis

incremental.

El

concepto de análisis incremental o marginal o de optimalidad es bien conocido y

en múltiples artículos y textos se ha tratado en detalle y se ha demostrado que

todo análisis de optimalidad entre alternativas excluyentes requiere análisis

incremental y que cuando este se hace, no hay lugar a discrepancias o a

inconsistencias en las decisiones.

2.3.4

Interpretación de la tasa de rendimiento sobre la inversión adicional.

Como ya se planteó, el primer paso al calcular la

TR sobre la inversión adicional es la preparación de una tabla que incluye

valores incrementales del flujo de efectivo. El valor en esta columna

refleja la inversión adicional requerida que debe ser presupuestada si se

selecciona la alternativa con el costo inicial más alto, lo cual es importante

en un análisis TR a fin de determinar una TIR de los fondos adicionales

gastados por la alternativa de inversión más grande. Si los flujos de efectivo

incrementales de la inversión más grande no la justifican se debe seleccionar

la alternativa más barata. Pero, ¿Qué decisión tomar sobre la cantidad de

inversión común a ambas alternativas? ¿Se justifica ésta de manera automática?,

básicamente sí, puesto que debe seleccionarse una de las alternativas

mutuamente excluyentes. De no ser así, debe considerarse la alternativa de no

hacer nada como una de las alternativas seleccionables, y luego la evaluación

tiene lugar entre 3 alternativas

Bibliografía

. Ingeniería

Económica, Francisco Jiménez Boulanger, Carlos Luis Espinoza Gutiérrez, Leonel

Fonseca Retana. Primera Edición, Editorial Tecnológica de Costa Rica, 2007.

Ingeniería

Económica de DeGarmo, Sullivan, William G. Elin M. y Luxhoj James T. Editorial

Pearson Education, México 2004.

http://es.scribd.com/doc/59969890/Interpretacion-de-la-tasa-de-retorno-sobre-la-inversion-adicional

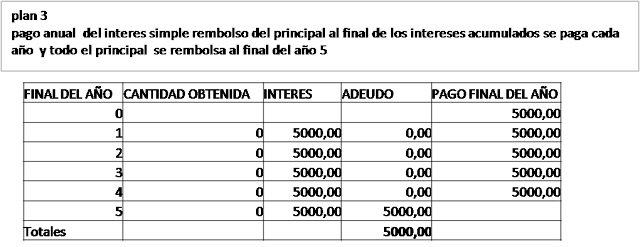

tablas de tabulacion de planes

Suscribirse a:

Entradas (Atom)

.bmp)